Une tentative de compréhension du monde boursier dans lequel les entreprises de fabrication additive (FA) s’engouffrent.

Même si la pandémie de Covid-19 a accéléré l’utilisation de la FA dans divers domaines de fabrication, il convient de noter qu’au-delà de ces industries, il existe des marchés financiers qui sont souvent liés de manière vitale aux performances économiques. En effet, l’influence du développement financier sur la croissance économique est l’une des questions de recherche les plus difficiles que les macroéconomistes et les économistes financiers ont eu et ont encore à discuter. Pourtant, la réalité de notre secteur révèle que le nombre de sociétés de gestion d’actifs qui s’introduisent en bourse par le biais de fusions avec des sociétés d’acquisition à vocation spécifique (Special Purpose Acquisition Companies = SPACs) plutôt que par des introductions en bourse classiques (Initial Public Offerings = IPOs) est de plus en plus élevé.

- Comment fonctionnent les SPACs ?

- Pourquoi les sociétés de FA préfèrent-elles les fusions avec des SPACs aux introductions en bourse ?

- Et l’appel à rester prudent…

27 août 2020. La société de fabrication additive Desktop Metal est devenue la première entreprise de ce secteur de niche à annoncer son accord pour une fusion inversée avec la société d’acquisition à vocation spécifique (SPAC) Trine Acquisition Corp et la société mondiale d’investissement en crédit HPS Investment Partners ; une annonce qui a été officiellement scellée et confirmée en décembre 2020.

Dans le sillage de Desktop Metal, d’autres sociétés de fabrication additive suivent la voie des “SPACs” pour accéder au marché boursier. La première observation que l’on peut faire est que, au-delà de la tendance à l’introduction en bourse des SPAC, ces mécanismes se révèlent être une opportunité de financement pour les sociétés de FA qui empruntent ces voies.

| Sociétés de FA | SPAC | Valeur projetée post-SPAC | Levée de fonds prévue |

| Desktop Metal | Trine Acquisition Corp | 2,5 milliards $ | 575 millions $ (levés) |

| Markforged | one | 2,1 milliards $ | 425 millions $ |

| VELO3D | JAWS Spitfire Acquisition Corp. | 1,6 milliard $ | 500 millions $ |

| Shapeways | Galileo Acquisition Corp. | 410 million $ | 195 millions $ de Galileo et 75 millions $ d’un investissement privé dans le capital public (PIPE). |

| Rocket Lab To go public in H2 2021 | Vector Acquisition Corporation | 4,1 milliards $ | 320 millions $ de Vector Acquisition et 470 millions $ d’un PIPE. |

| Fathom | Altimar Acquisition Corp. | 1,5 milliard $ | 80 millions $ |

| Bright Machines (Software company)- to go public in H2 2021 | SCVX Corp. (NYSE: SCVX) | 1,6 milliard $ | Jusqu’à 435 millions $ |

| Redwire Space – to go public in H2 2021 | Genesis Park (NYSE: GNPK) | 615 million $ | N/A |

| Fast Radius – To go public in Q4 2021 | ECP Environmental Growth Opportunities Corp. | 1,4 milliard $ | 345 million $ |

Toutefois, en dehors de la tendance SPAC, il faut féliciter les sociétés de FA qui sont entrées en bourse sans fusion avec une société tierce.

| Société de FA | Marché boursier | Prix de l’action IPO | Valorisation à l’introduction en bourse | Expertise |

| Massivit 3D (MSVT) | Tel Aviv Stock Exchange (TASE) | 870$ | 203.6 million$ | Fabricant de systèmes d’impression 3D à grand volume |

| MeaTech 3D (MITC) | NASDAQ | 10.30$ | 1.1 billion$ | Une start-up de technologie alimentaire spécialisée dans la production de viande de culture imprimée en 3D |

| Norsk Titanium (NTI) | Euronext Growth Oslo Exchange | 1.19$ | 326.3 million$ | Producteur de pièces structurelles en titane de qualité aérospatiale, imprimées en 3D |

| Xometry (XMTR) | NASDAQ | 44$ | 2 milliards $ | Marché en ligne fondé sur l’IA pour la fabrication à la demande |

| Freemelt (FREEM) | Nasdaq Stockholm AB. | 1.15$ | 9 806 569 $ | Fabricant d’Imprimantes 3D métal |

| Rokit Healthcare (expected for H2 2021) | Korean Stock Exchange | A annoncer | A annoncer | Entreprise de bio-impression 3D |

Mais qu’est-ce qu’une SPAC et comment fonctionne-t-elle ?

« Généralement, une SPAC est formée par une équipe de gestion expérimentée ou un sponsor avec un capital investi nominal, se traduisant généralement par une participation d’environ 20 % dans la SPAC (communément appelée ‘parts de fondateur’). Les 80 % restants sont détenus par des actionnaires publics par le biais d'”unités” offertes lors d’une introduction en bourse des actions de la SPAC. Chaque unité est constituée d’une action ordinaire et d’une fraction d’un warrant (par exemple, ½ ou ⅓ d’un warrant – bon d’option -) », peut-on lire dans un rapport de PwC.

Cela signifie que ces sociétés n’ont pas d’opérations ou de plan d’affaires autre que l’acquisition d’une société privée, permettant ainsi à cette dernière d’entrer en bourse rapidement.

En ce qui concerne les actions, il convient de noter que les parts de fondateur et les parts publiques présentent des droits de vote similaires. Toutefois, les parts de fondateur ont le droit exclusif d’élire les administrateurs de la SPAC. Les détenteurs de warrants n’ont généralement pas de droit de vote et seuls les warrants entiers sont exerçables.

En outre, comme nous l’avons mentionné précédemment, les sociétés privées qui empruntent la voie de la fusion « SPAC » bénéficient souvent d’une opportunité de financement.

Helen Boyle et William Samengo-Turner, associés principaux du cabinet d’avocats Allen & Overy LLP, expliquent : « Les SPACs offrent aux jeunes entreprises technologiques à croissance rapide qui recherchent une cotation une alternative à l’introduction en bourse traditionnelle. Beaucoup d’entre elles n’ont pas les références d’un candidat à l’introduction en bourse traditionnelle, et ne sont peut-être pas en mesure de présenter le type d’antécédents financiers et opérationnels à long terme qu’on attend traditionnellement d’une introduction en bourse réussie. Elles peuvent en être aux tous premiers stades de leur développement, à la recherche de moyens de financer les programmes de recherche et de développement dont dépend leur succès futur, et sont certainement susceptibles d’être en situation de pré-bénéfice et, dans certains cas, de pré-revenu (ce qui est inhabituel pour une IPO traditionnelle). »

Pourquoi les sociétés de FA préfèrent-elles les fusions SPACs aux IPOs ?

Selon les experts financiers, les entreprises technologiques sont actuellement la cible privilégiée de la plupart des SPACs. Il est intéressant de noter que l’attraction va dans les deux sens, car les sociétés technologiques de gestion d’actifs à forte croissance recherchent également un moyen d’entrer en bourse.

Une autre façon d’expliquer cette attraction peut être le fait que la FA étant dès le départ une technologie perturbatrice, les fondateurs et les cadres qui sont au cœur de ces entreprises sont susceptibles d’être attirés par des mécanismes inhabituels mais perturbateurs comme les fusions de SPAC, pour entrer en bourse.

Tout comme les processus de fabrication conventionnels sont décrits comme longs et coûteux dans certains cas, les entreprises de FA pourraient voir dans les mécanismes des SPAC un processus rapide et économique.

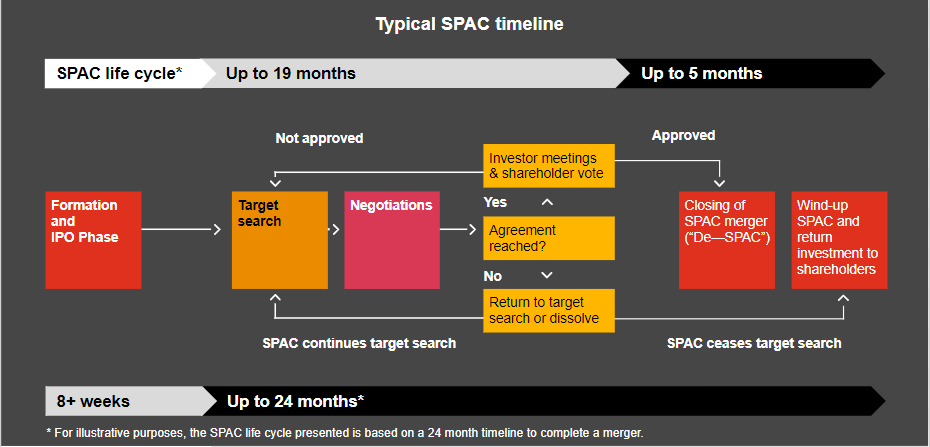

Les experts de PwC expliquent que le cycle de vie d’un SPAC peut se dérouler sur une période de 24 mois pour réaliser une fusion.

« Après l’introduction en bourse, le produit de l’émission est placé sur un compte en fiducie et la SPAC dispose généralement de 18 à 24 mois pour identifier et réaliser une fusion avec une société cible, ce qu’on appelle parfois le désapprovisionnement de la SPAC. Si la SPAC ne réalise pas de fusion dans ce délai, elle est liquidée et le produit de l’introduction en bourse est restitué aux actionnaires publics.

Une fois qu’une société cible est identifiée et qu’une fusion est annoncée, les actionnaires publics de la SPAC peuvent alternativement voter contre la transaction et choisir de racheter leurs actions. Si la SPAC a besoin de fonds supplémentaires pour réaliser une fusion, elle peut émettre des titres de créance ou des actions supplémentaires, par exemple dans le cadre d’une opération d’investissement privé dans le capital public (private investment in public equity = PIPE) », soulignent-ils. C’est pourquoi, « en vertu des règles qui les régissent [voir le tableau ci-dessous], les SPACs doivent identifier les entreprises avec lesquelles ils peuvent fusionner dans les 24 mois suivant la levée de fonds, faute de quoi ils seront liquidés et le produit de l’introduction en bourse sera restitué aux investisseurs », note Ivana Naumovska, maître de conférences à l’INSEAD, une école de commerce dont les campus se trouvent en France, à Abu Dhabi et à Singapour.

Si les avantages semblent très attrayants pour les entreprises privées, il convient de noter que ce processus comporte également son lot d’inconvénients. Le tableau ci-dessous présente une liste d’avantages et d’inconvénients que les entreprises doivent connaître. Cette liste a été établie en comparaison avec les avantages et inconvénients de l’introduction en bourse :

| Introduction en bourse avec une SPAC – avantages | L’introduction en bourse avec une SPAC : les inconvénients |

| Une exécution plus rapide qu’une introduction en bourse « Une fusion SPAC se fait généralement en 3 à 6 mois en moyenne, alors qu’une introduction en bourse prend généralement 12 à 18 mois. » | Dilution de l’actionnariat : « Les sponsors de la SPAC détiennent généralement une participation de 20 % par le biais de parts de fondateur ou de “promoteurs”, ainsi que de bons de souscription pour l’achat d’autres actions. Les sponsors de la SPAC bénéficient également d’une composante ‘earnout’, qui leur permet de recevoir davantage d’actions lorsque le cours de l’action atteint un objectif spécifique sur une certaine période, ce qui pourrait entraîner une dilution supplémentaire. » |

| Découverte du prix à l’avance : Le prix de votre introduction en bourse dépend des conditions du marché au moment de l’inscription, alors que vous négociez le prix avec la SPAC avant la clôture de la transaction – ce qui est beaucoup plus avantageux sur un marché volatil. | Manque de capital dû à un rachat potentiel : Les investisseurs initiaux de la SPAC peuvent racheter leurs actions. Si les rachats dépassent les attentes, la disponibilité des liquidités devient incertaine et oblige les SPACs à obtenir une opération d’investissement privé dans le capital public pour combler le déficit qui en résulte. |

| Opportunité de financement | Délai comprimé pour la préparation de la société publique : Même si le sponsor du SPAC peut offrir son aide pendant le processus de fusion, la société cible prend généralement en charge la préparation des données financières requises dans les dépôts de la SEC et la mise en place des fonctions de société publique, telles que les relations avec les investisseurs et les contrôles internes, dans un délai beaucoup plus court que lors d’une introduction en bourse. |

| Moins de ressources marketing : « Une fusion SPAC n’a pas besoin de susciter l’intérêt des investisseurs dans les échanges publics avec un roadshow étendu (bien que la levée de ‘PIPE’ implique des roadshows ciblés). » | Diligence financière effectuée à une échelle plus réduite : Le processus SPAC n’exige pas la diligence raisonnable rigoureuse d’une introduction en bourse traditionnelle, ce qui pourrait entraîner des redressements potentiels, des entreprises mal évaluées ou même des poursuites judiciaires. |

| Accès à l’expertise opérationnelle : Les entreprises privées (de la FA) peuvent bénéficier de l’expérience de leurs sponsors SPAC en matière de finances et de gestion. | Absence de prise ferme et de lettre de confort : Dans le cas d’une introduction en bourse traditionnelle, le souscripteur s’assure que toutes les exigences réglementaires sont respectées, mais comme une SPAC est déjà public, la société cible n’a pas de souscripteur. |

Source : Pourquoi les entreprises choisissent les SPACs plutôt que les IPOs ? – Le point de vue de John Lambert, associé, Services consultatifs comptables, KPMG.

Nous ne sommes qu’à la moitié de l’année… soyez prudents.

Nous n’en sommes qu’au milieu de l’année et 2021 a déjà vu des évaluations massives de sociétés nouvellement cotées en bourse, des sociétés qui n’opèrent pas uniquement dans le domaine de la FA. Quelle que soit la voie qu’elles empruntent (SPAC ou IPO), le principal avantage de l’introduction en bourse pour les sociétés de FA est le potentiel de croissance exponentielle de leur entreprise avec des liquidités dont elles ont grand besoin.

Si nous applaudissons les sociétés de FA qui ont choisi cette voie, nous ne pouvons nous empêcher de craindre une ” crise des IPO “. Loin de nous l’idée d’être des oiseaux de mauvais augure, mais le fait est qu’il y a eu un moment où l’intérêt pour les technologies a connu un pic et une chute au milieu des années 2010.

Lorsqu’on lui a demandé si cela pourrait se produire avec les technologies de FA, Arno Held, associé directeur d’AM Ventures Management GmbH, n’a pas pu et n’a pas su fournir une réponse définitive, mais reste néanmoins encourageant :

« Notre planète et notre société sont confrontées à d’énormes défis. Si nous voulons faire la transition vers une civilisation durable, nous devons adapter notre comportement écologique et économique. Changer notre consommation signifie que les produits doivent changer, ce qui signifie que la production doit changer. Nous devons éviter les déchets, augmenter la durée de vie des produits et réduire les distances que les produits doivent parcourir en tant que biens physiques. Tous ces défis sont relevés par la fabrication numérique en général et les technologies de fabrication additive en particulier.

Sur le radar technologique d’AM Ventures, qui a identifié plus de 600 start-ups de fabrication additive rien qu’en 2021, on constate que la moitié des entreprises de fabrication additive fondées cette année sont des entreprises d’application. Il s’agit d’une tendance entièrement nouvelle depuis que nous avons commencé à suivre les activités des startups il y a plus de 7 ans et cela signifie que nous avons enfin appris à utiliser les technologies de FA et à les appliquer afin de révolutionner la façon dont les produits sont développés, produits et distribués.

Bien sûr, les marchés évoluent selon des cycles qui sont parfois baissiers et parfois haussiers. Mais la tendance générale est très encourageante et nous ne sommes qu’au début de l’ère de la fabrication numérique ».

Par ailleurs, un autre point essentiel que nous garderons à l’esprit est que, même si ces entreprises cotées en bourse bénéficient de liquidités “suffisantes” pour financer leurs opérations et assurer leur croissance future, on ne peut légitimement pas dire que les acquisitions SPACs garantissent la rentabilité ou le succès d’une entreprise.

Comme le dit Held, « la rentabilité et le succès ne sont jamais acquis dans les affaires. Ils sont plutôt le résultat d’un travail extrêmement dur sur le bon marché, au bon moment, avec un modèle d’entreprise solide et réalisé par la bonne équipe de personnes. Néanmoins, tous ces facteurs ne peuvent qu’augmenter les chances de réussite, mais ne pourront jamais garantir à 100% le succès. » Une chose est certaine, la FA commence à faire parler d’elle sur les marchés boursiers. Ce nouvel intérêt ne s’estompera pas de sitôt. Donc, si vous êtes une société cotée en bourse, ne perdez pas de vue votre vision et utilisez les liquidités à bon escient, si vous n’êtes pas une société cotée en bourse, profitez du battage médiatique qu’elle apporte continuellement à la technologie de FA en général, et faites-en votre meilleure affaire. Dans tous les cas, la progression des applications de prototypage précoce vers la production (de masse) d’utilisation finale devient de plus en plus tangible.